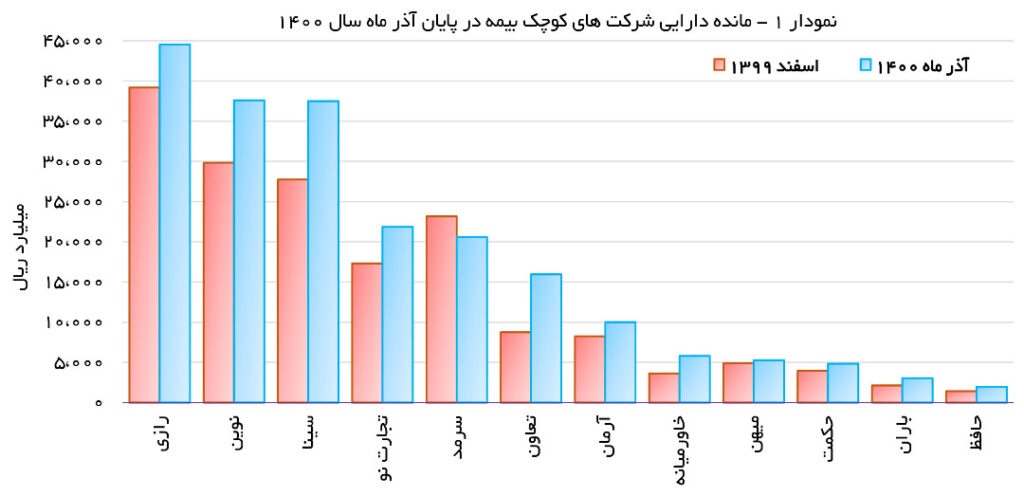

به گزارش بنکر (Banker)، در این گزارش به بررسی عملکرد شرکتهای بیمه خصوصی کوچک (با مانده دارایی کمتر از 50 هزار میلیارد ریال) در نه ماهه نخست سال 1400 و تغییرات آنها نسبت به نه ماهه ابتدایی سال 1399 میپردازیم و سپس با توجه به برایند عملکرد شرکت در گزارش پیشین و گزارش جاری به پیشبینی عملکرد صنعت بیمه در سال 1401 و عوامل تأثیرگذار بر آن بپردازیم.

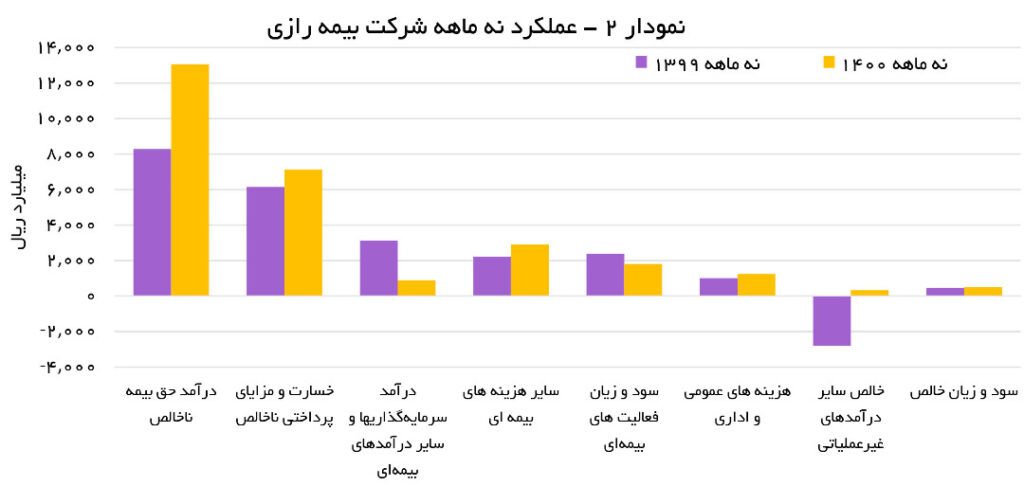

بیمه رازی: درآمد حق بیمه ناخالص شرکت در نه ماهه ابتدایی سال جاری 58 درصد رشد کرده این در حالی است که خسارت پرداختی ناخالص با افزایش 16 درصدی همراه بوده است. با این همه، کاهش قابل توجه درآمد سرمایهگذاریها و سایر درآمدهای بیمهای دستاورد شرکت را در این زمینه را کمرنگ کرده به گونهای که سود فعالیت بیمهای شرکت در دوره مورد بررسی نسبت به مدت مشابه سال قبل با کاهش 24 درصدی همراه شده است. با این حال به لطف مثبت شدن خالص سایر هزینههای غیر عملیاتی بیمه رازی سود شرکت به رشد نه چندان قابل توجه 9 درصدی همراه شده است.

بیمه نوین: بیمه نوین که در سالهای اخیر عملکرد قابل قبولی از خود بر جای گذاشته و روندی صعودی به خود گرفته بود در نه ماهه نخست 1400با افت سودآوری همراه شد به گونهای که سود خالص شرکت نسبت به مدت مشابه سال قبل حدود 63 درصد کاهش یافت. در این شرکت نیز همچون بسیاری دیگر از شرکتها عملیات بیمهگری به دلیل کاهش نسبت پرداخت خسارت، با رشد سودآوری همراه شد؛ اما کاهش سود سرمایهگذاریها باعث شد تا این عملکرد در عمل بیتأثیر شده و در نهایت سود فعالیت بیمهای با کاهش 33 درصدی همراه شود. بیمه نوین نیز در نظر دارد سرمایه خود را از محل سود انباشته از 2.6 هزار میلیارد ریال به 6 هزار میلیارد ریال افزایش دهد. با این حال این افزایش سرمایه تأثیر چندانی بر عملکرد شرکت نخواهد داشت.

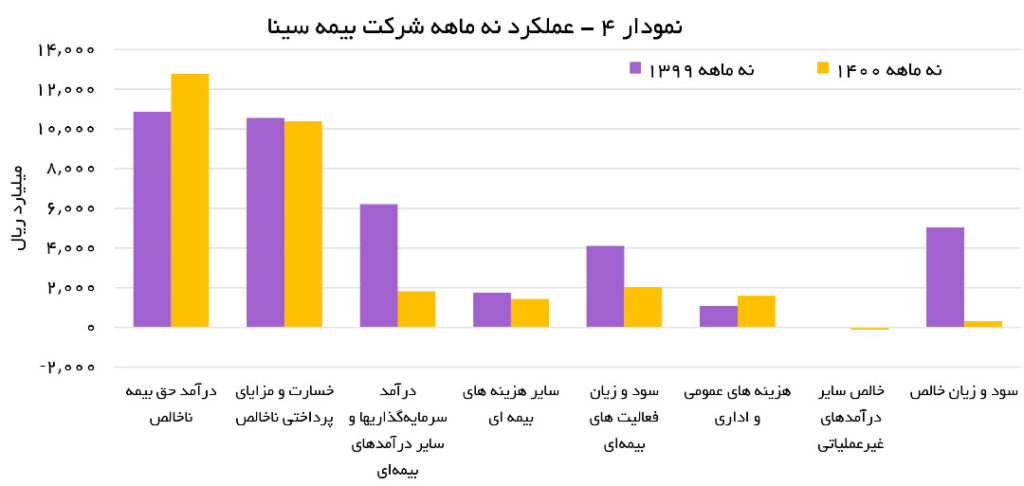

بیمه سینا: بیمه سینا در نه ماهه نخست سال 1400 به روند سودآوری خود در سالهای قبل تداوم بخشید هر چند که رقم سود گزارش شده در این دوره نسبت به مدت مشابه سال 99 با ریزش سنگین حدود 94 درصدی همراه شده است. در این شرکت در دوره مورد بررسی، درآمد حق بیمه ناخالص حدود 18 درصد رشد و خسارت پرداختی 2 درصد افت داشته این عملکرد حکایت از موفقیت نسبی شرکت در حوزه بیمهگری است. با این همه، سود سرمایهگذاریهای شرکت 71 درصد افت کرده تا در عمل کارنامه درخشان شرکت در حوزه بیمهگری بیاثر شده و در نهایت سود فعالیتهای عملیاتی حدود 51 درصد کاهش یابد.

بیمه تجارت نو: بیشترین افت سود خالص در بین شرکتهای سودده در صنعت بیمه در نه ماهه نخست سال 1400 به شرکت بیمه تجارت نو مربوط است. سود خالص شرکت در این دوره تنها 153 میلیارد ریال بوده این در حالی است که حاصل عملکرد شرکت در نه ماهه سال قبل سود خالص 3207 میلیارد ریالی بوده است. افت درآمدهای شرکت از محل سرمایهگذاریها و همچنین ریزش درآمدهای غیر عملیاتی از مهم ترین دلایل این کاهش سودآوری به شمار میروند. افزایش 54 درصدی درآمد حق بیمه ناخالص و همچنین رشد 69 درصدی خسارت پرداختی ناخالص نیز چکیده عملکرد شرکت در حوزه بیمهگری بوده است. شرکت در نه ماهه نخست سال 1400، اقدام به افزایش سرمایه 100 درصدی از محل سود انباشته و اندوخته کرده که ریسک تقسیم سود و خروج پول از شرکت را تا حد زیادی کاهش داده است.

بیمه سرمد: بیمه سرمد زیاندهترین و تنها شرکت در میان شرکتهای مورد بررسی است که مانده داراییها آن با کاهش مواجه شده است. در این شرکت سود خالص 2,496 میلیارد ریالی در نه ماهه سال قبل در سال 1400 به زیان خالص 2,732 میلیارد ریالی تبدیل شده است. فزونی نرخ رشد خسارت و مزایای بیمه پرداختی ناخالص (44درصدی) بر نرخ رشد درآمد حق بیمه ناخالص (36 درصد) و همچنین کاهش 76 درصدی درآمد سرمایهگذاریهای و سایر درآمدهای عملیاتی موجبات زیانده شدن شرکت در بخش عملیاتی را فراهم کرده است.

این موضوع در کنار رشد 39 درصدی هزینههای عمومی اداری موجبات شناسایی زیان خالص مذکور را فراهم کرده است. با ثبت این عملکرد، بیمه سرمد یکی از ضعیفترین عملکردها را از نظر بازده داراییها و حاشیة سود خالص در میان شرکتهای بیمهای در نه ماهه نخست سال 1400 داشته و از سود انباشته وارد زیان انباشته شده است. با توجه به اینکه بیمه سرمد در نه ماهه نخست سال 1400 همواره به حواشی مدیریتی دست به گریبان بوده بازگشت ثبات مدیریتی میتواند شرکت را به دوران سودآوری بازگرداند.

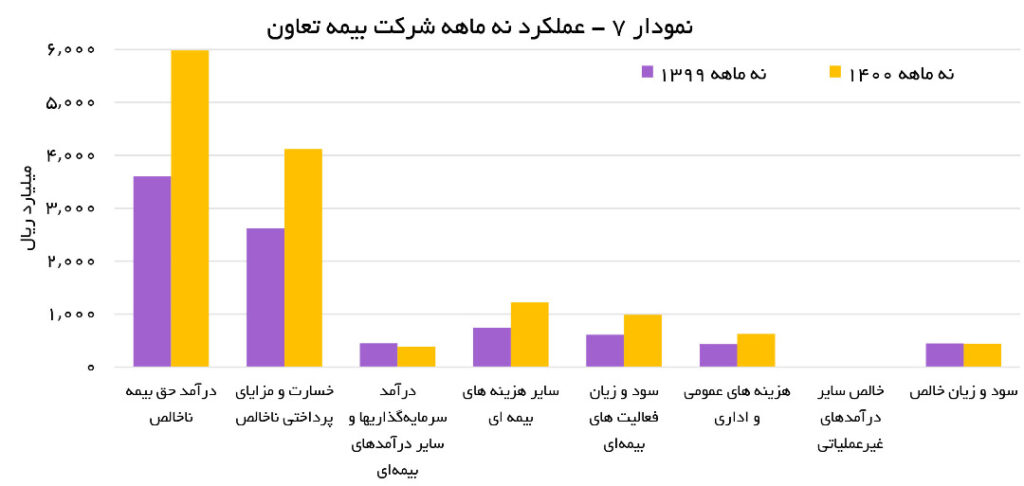

بیمه تعاون: سود خالص این شرکت در نه ماهه نخست سال 1400 نسبت به مدت مشابه سال قبل بدون تغییر بوده است. با این حال، بررسیها نشان میدهد عملکرد شرکت در بخش بیمه قابل قبول بوده به گونهای که سود و زیان فعالیت بیمهای شرکت در نه ماهه با رشد 63 درصدی همراه شده است. این در حالی است که این شرکت نیز همچون سایر شرکتها در دوره مورد بررسی کاهش سود سرمایهگذاری را تجربه کرده است. با این همه، رشد حدود 44 درصدی هزینههای عمومی و اداری باعث شده تا عملکرد درخشان بیمهای در سود کل شرکت تأثیری نداشته باشد. بیمه تعاون موفق شده در ماههای اخیر فرایند پذیرش فرابورس را طی کرده و از بازار پایه فرابورس به بازار اصلی منتقل شود.

بیمه آرمان: بیمه آرمان تنها شرکت در بین شرکتهای مورد بررسی است که درآمد حق بیمه ناخالص آن نسبت به سال قبل با کاهش همراه شده است. بررسیها نشان میدهد این شرکت در نه ماهه نخست سال 1400 درآمدی حق بیمه ناخالصی معادل 2,550 میلیارد ریال داشته که این عدد نسبت به مدت مشابه سال قبل با کاهش حدود 7 درصدی همراه شده این در حالی است که خسارت و مزایایی پرداختی ناخالص شرکت در این دوره رشد حدود 13 درصدی داشته است. این موضوع در کنار افت 74 درصدی درآمد سرمایهگذاریها و سایر درآمدهای بیمهای و همچنین رشد 31 درصدی هزینههای عمومی و اداری باعث شده حاصل عملکرد در نه ماهه نخست سال 1400 زیان خالص 98 میلیارد ریالی باشد. این در حالی است که در نه سال سال 99 بیمه آرمان سود خالص 400 میلیارد ریالی گزارش کرده بود. ضعف در حفظ و افزایش سهم از بازار و بالا بودن هزینهها، مهم ترین چالشهای پیش روی بیمه آرمان است. با تداوم روند کنونی تغییر قابل توجه در عملکرد شرکت در 12 ماهه پیشبینی نمیشود؛ بنابراین سهامداران شرکت در کوتاه مدت نمیتوانند خروج از زیان انباشته را انتظار داشته باشند.

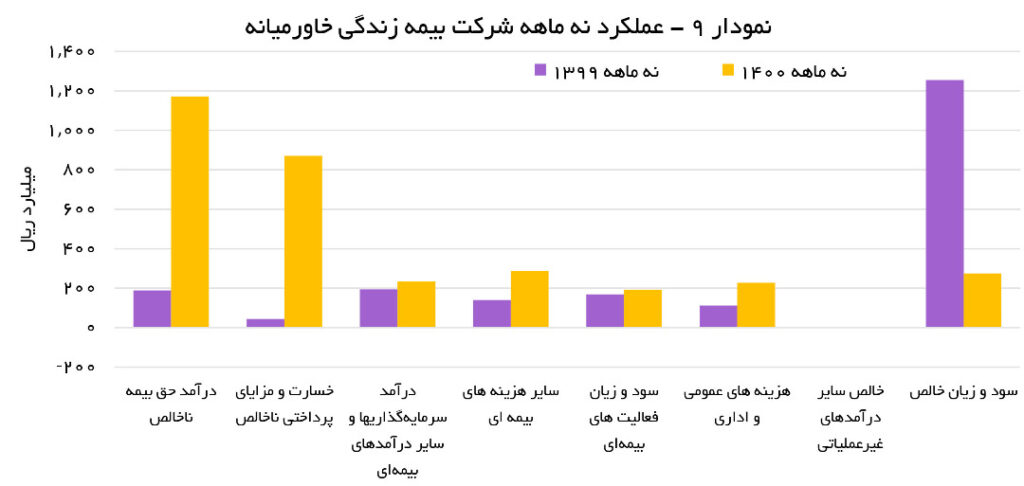

بیمه زندگی خاورمیانه: ریزش قابل توجه در سود خالص، ماحصل عملکرد بیمه زندگی خاورمیانه در نه ماهه نخست سال 1400 بوده است. بررسیها نشان میدهد در نه ماهه نخست سال قبل بیمه خاورمیانه از محل فروش داراییهای خود 2.2 هزار میلیارد ریال و از محل تسعیر ارز 3.2 هزار میلیارد ریال سود شناسایی کرده این در حالی است که در سال جاری درآمدهای مورد اشاره تکرار نشدهاند. این موضوع علت اصلی کاهش سودآوری شرکت است. با این حال از دلایلی همچون فزونی نرخ رشد خسارت پرداختی ناخالص بر درآمد حق بیمه ناخالص، رشد 106 درصدی هزینههای بیمهای و همچنین افزایش 104 درصدی هزینههای عمومی و اداری در این مورد نمیتوان چشمپوشی کرد. بیمه زندگی خاورمیانه در آذر ماه اقدام به افزایش سرمایه از محل سود انباشته و اندوخته کرد.

بیمه میهن: عملکرد نه ماهه بیمه میهن در نه ماهه سال 1400 همانند سال قبل زیانبار بوده است؛ اگرچه در این شرکت نیز همچون بسیاری دیگر از شرکتها عملیات بیمهای به دلیل فزونی نرخ رشد درآمد حق بیمه ناخالص (54 درصد) در مقابل نرخ افزایش خسارت و مزایای پرداختی ناخالص (10 درصد)، عملیاتی موفق بوده اما کاهش 87 درصدی درآمد سرمایهگذاریها باعث شده در سود فعالیت بیمهگری شرکت تغییر چندانی نیابد. با این حال، این سود کفاف هزینههای عمومی و اداری شرکت نداده تا در نهایت شرکت زیان خالصی معادل 662 میلیارد ریال اعلام کند که این عدد نسبت به مدت مشابه سال قبل 4 درصد کمتر شده است. با گزارش این زیان، این شرکت بیشترین زیان انباشته را در بین شرکتهای مورد بررسی به نام خود ثبت کرده بنابراین شرایط برای این شرکت بسیار بحرانی است و تداوم روند کنونی میتواند شرکت را به پرتگاه ورشکستگی رهنمون کند.

بیمه حکمت صبا: گزارش زیان خالص 320 میلیارد ریالی در نه ماهه نخست سال 1400 عملکرد بیمه حکمت صبا را ضعیفترین در میان شرکتهای مورد بررسی نمایش میدهد. این در حالی است که حاصل عملکرد شرکت در نه ماهه نخست سال 99 سود خالص 173 میلیارد ریالی بوده است. با بررسیهای جزئیتر، عللی مختلفی را میتوان برای زیاندهی بیمه حکمت صبا برشمرد. فزونی نرخ رشد خسارت پرداختی ناخالص نسبت به درآمد حق بیمه ناخالص و به تبع آن کاهش سودآوری عملیات بیمهای، از مهمترین دلایل آن است. نرخ رشد درآمد حق بیمه ناخالص در نه ماهه نخست سال 33 درصد بوده این در حالی است که نرخ رشد خسارت پرداختی ناخالص 96 درصد بوده است. نسبت خسارت شرکت در این دوره یکی از ضعیفترین عملکردهای بیمهای در بین شرکتهای مورد بررسی است. رتبه عملکردی شرکت از نظر حاشیه سود خالص و بازده داراییها نیز از در زمره ضعیفترین عملکردهاست. بیمه حکمت نیز با توجه زیان گزارش شده در پایان آذر ماه سال جاری وارد ناحیه زیان انباشته شد.

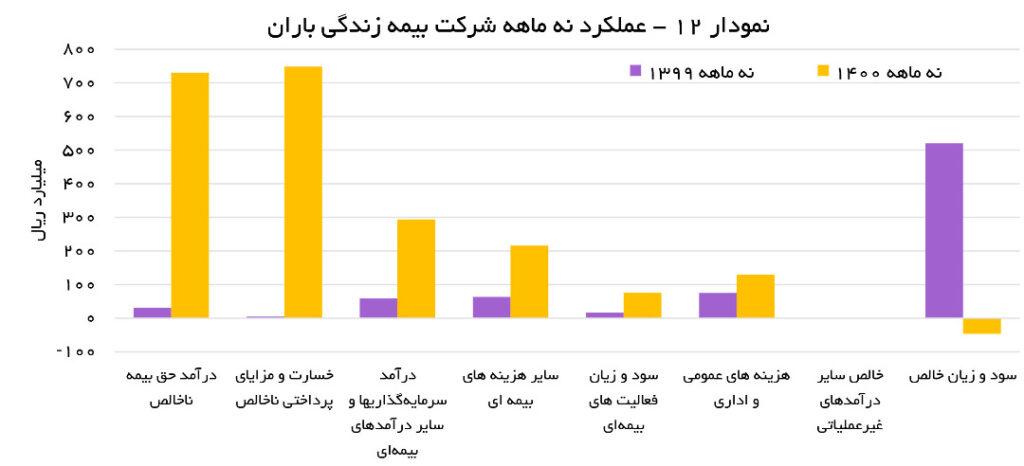

بیمه زندگی باران: تازهواردترین شرکت در بین شرکتهای مورد بررسی است؛ بنابراین مقایسه عملکرد آن با سال قبل و همچنین با دیگر شرکتهای بیمهای موضوعیت چندانی ندارد. این شرکت در نه ماهه ابتدایی سال 1400، 730 میلیارد ریال درآمد ناخالص حق بیمه داشته، خسارت پرداختی ناخالص شرکت نیز 748 میلیارد ریال بوده است. نکته جالب، شناسایی سود 294 میلیارد ریالی از محل سرمایهگذاریهاست که موجب شده سود فعالیت بیمهای شرکت به رقم 75 میلیارد ریال برسد. با این حال، شناسایی هزینههای عمومی و اداری 129 میلیارد ریالی باعث شده تا بیمه زندگی باران در نه ماهه نخست سومین سال فعالیت خود زیانی معادل 47 میلیارد ریال را تجربه کند. نقطه قوت شرکت در مقایسه با دیگر شرکتها، بالا بودن وزن سرمایهگذاریها در سبد داراییهاست. بر این اساس حدود 86 درصد از کل داراییهای شرکت به سرمایهگذاریها اختصاص یافته که این عدد بالاترین نسبت در بین شرکتهای مورد بررسی است. با توجه به اینکه شرکت در سال سوم فعالیت خود قرار داشته و وزن مطالبات هنوز بالا نرفته، مدیران شرکت باید تمامی تلاش را در جهت حفظ ترکیب کنونی سرمایهگذاریها داشته باشند.

بیمه حافظ: بیمه حافظ به لحاظ مانده داراییها، کوچکترین شرکت بیمه (در بین شرکتهای مورد بررسی) به شمار میرود با این همه به لحاظ عملکردی، کارنامه شرکت از بسیاری از شرکتهای هم گروه بهتر بوده است. نرخ رشد درآمد حق بیمه ناخالص شرکت در نه ماهه سال 1400 نسبت به مدت مشابه سال قبل 79 درصد و نرخ افزایش خسارت پرداختی ناخالص در این دوره 16 درصد بوده است. ثبت این اعداد باعث شده بیمه حافظ در دوره یادشده یکی از بهترین نسبتهای ضریب خسارت را در بین شرکتهای خصوصی بیمهای داشته باشد. این موضوع باعث شده بهرغم کاهش درآمد سرمایهگذاریها، سود عملیات شرکت با رشد حدود دو برابری همراه شود. هر چند حاصل عملکرد شرکت سود خالص حدود 5 میلیارد ریالی بوده اما گزارش این سود موجب شده بیمه حافظ تنها شرکتی در بین شرکتهای بیمهای باشد که موفق شده از زیاندهی خود در سال قبل را در دوره جاری به سود تبدیل کند. با این حال بیمه حافظ تا خروج از زیان انباشته فاصله زیادی دارد.

منبع:بیمه داری نوین